입력2021.03.22

투자처 선점·수익률 제고 기회

▶마켓인사이트 3월 22일 오후 3시

국민연금이 유럽 대형 사모펀드(PEF) 운용사의 지분을 사들였다. 글로벌 기업의 경영권 인수와 부동산·인프라 등 해외 대체투자 수익률을 끌어올리기 위한 포석이다.

22일 투자은행(IB)업계에 따르면 국민연금은 최근 영국 런던에 본사를 둔 PEF 운용사인 BC파트너스 지분을 인수했다. 국민연금 지분율은 20% 미만으로 투자액은 수천억원대로 알려졌다. 국민연금이 글로벌 사모펀드 지분을 직접 취득한 것은 1999년 기금운용본부 출범 이후 처음이다.

사진=한경DB

사진=한경DB

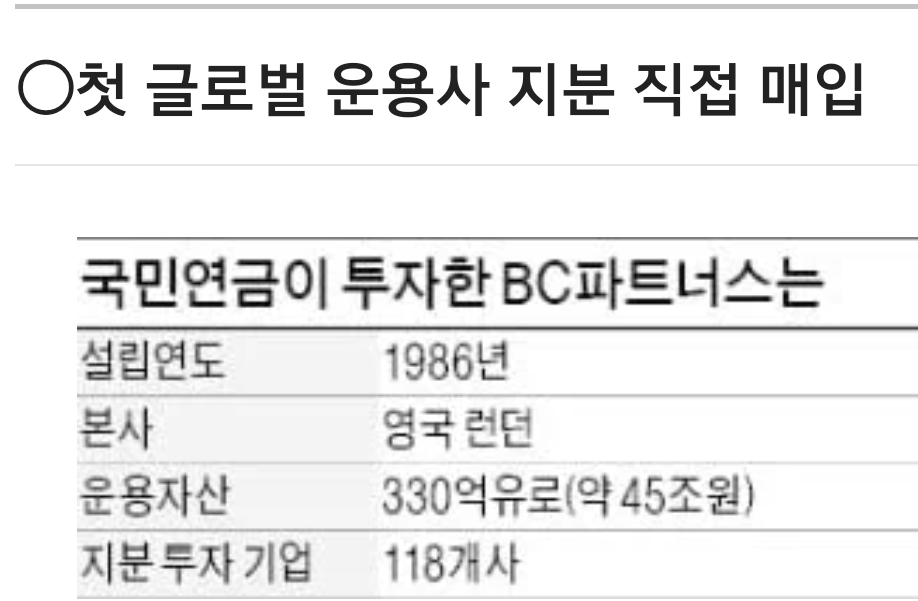

1986년 베어링캐피털로 출발한 BC파트너스는 주식 채권 부동산 등에 330억유로(약 45조원)의 자금을 운용하고 있다. 기업 경영권을 인수해 가치를 올려 되파는 바이아웃 분야에서 블랙스톤, 콜버그크래비스로버츠(KKR), 칼라일 등과 경쟁하는 운용사다. 현재 투자한 기업은 118개로, 이들 기업의 가치는 1500억유로(약 200조원)에 달한다.

국민연금은 BC파트너스의 주요 주주로서 운용 수익을 배당받고 이 회사가 발굴하는 투자 거래에서 우선권을 가질 것으로 기대하고 있다. 이른바 ‘딜소싱 파이프라인’을 구축해 유망 투자처를 안정적으로 확보하는 것이다.

작년 말 기준 국민연금의 운용자산은 약 833조원이다. 이 가운데 90조원가량(10.8%)을 주식 채권 등 전통자산을 제외한 대체투자 부문에 운용하고 있다. 국민연금은 2024년까지 대체투자 비중을 전체 운용자산의 15% 수준인 150조원으로 확대할 계획이다. 이 기간 해외 투자 비중도 현재 34%에서 50%대까지 끌어올린다는 것이 국민연금의 목표다.

IB업계 관계자는 “투자 수요가 빠르게 늘고 있는 해외 부문에서 BC파트너스를 거점으로 활용하기 위해 지분을 매입한 것”이라며 “해외 대체투자 부문에서 국민연금의 행보가 더 빨라질 전망”이라고 말했다.

국민연금 "해외 우량자산 공격 투자"

국계 사모펀드 BC파트너스 지분 인수

국민연금이 영국계 사모펀드(PEF) 운용사 BC파트너스 지분을 전격 인수한 것은 20년 앞으로 다가온 기금 감소기에 대비하기 위해서다. 지난해 800조원을 돌파한 국민연금 적립금은 2041년 1777조원으로 정점을 찍은 뒤 감소할 것으로 예상된다. 국민연금은 160여 개에 달하는 운용사에 60조원가량을 맡겨 해외 대체부문에 투자하고 있다. 해외 운용사 지분을 직접 사들여 투자 성과를 공유하고 고수익 거래를 선점해 기금 고갈 시기를 최대한 늦추겠다는 게 국민연금의 복안이다.

○첫 글로벌 운용사 지분 직접 매입

BC파트너스는 오랜 기간 국민연금의 자금을 위탁받아 꾸준히 높은 수익을 가져다주는 등 국민연금이 가장 신뢰하는 운용사 중 한 곳이다. 기업 경영권을 인수해 가치를 높인 뒤 되파는 바이아웃에 강점이 있는 BC파트너스는 현재까지 10개의 바이아웃 시리즈 펀드를 결성했다. 국민연금은 2017년 결성된 70억유로(약 9조원) 규모의 10호 바이아웃 펀드를 포함해 복수의 공동 투자 프로젝트를 BC파트너스와 함께한 것으로 알려졌다.

국민연금은 첫 번째 지분투자 파트너를 맞이하기 위해 긴 시간 공을 들였다. 안효준 기금운용본부장(CIO)은 2019년 상반기에만 세 차례 미국 뉴욕, 영국 런던, 싱가포르 등을 돌며 해당 지역의 주요 운용사와 연기금을 찾아 협력 방안을 논의했다. 이 과정에서 BC파트너스와 구체적인 협의를 시작한 것으로 전해졌다. 작년 8월 김용진 이사장이 취임하면서 작업에 속도가 붙었다. 김 이사장은 지난해 10월 한경 ASK(대체투자) 포럼에 참석해 “앞으로 글로벌 운용사 지분에 투자하고 덩치도 키워 우량자산 투자 기회를 확보할 것”이라고 밝힌 바 있다.

○“똘똘한 해외 딜 선점한다”

이번 투자는 지난해 7월 국민연금이 발표한 ‘해외투자종합계획’의 연장선에 있다. 2015~2019년 국민연금은 해외 투자로 연평균 10.06%의 수익을 올렸다. 같은 기간 국내 투자(연평균 3.69%)의 세 배에 가까운 성적이다. 국민연금은 2024년까지 총자산에서 해외 투자 비중을 현재의 34% 수준에서 50% 이상으로 대폭 높일 계획이다.

국민연금은 이 가운데 경영권 인수, 부동산, 인프라 등 대체자산에 투자하는 해외 대체투자 확대 방안에 초점을 맞췄다. 대체투자 부문은 주식, 채권 등 전통자산과 상관관계가 낮아 기금 전체 포트폴리오의 안정성을 확보하면서도 높은 수준의 배당과 시세 차익까지 노릴 수 있다. 하지만 이를 뒷받침할 만한 인력 등이 부족한 탓에 매년 목표만큼 투자하지 못해 연간 5000억원에서 1조원의 수익을 포기하고 있는 게 국민연금의 현실이다.

이에 국민연금은 우량 투자처를 확보하는 ‘딜소싱 파이프라인’ 구축을 최우선 과제로 삼고 △해외 운용사 지분투자 △글로벌 운용사·연기금과의 전략적 파트너십 구축 △투자 대형화라는 세 가지 방안을 추진하고 있다. 지난해 네덜란드연기금(APG)과 제휴를 맺고 포르투갈 고속도로, 호주 대학교 기숙사 등에 수조원대 공동 투자를 한 것도 이런 차원이다. 독일 알리안츠, 미국 하인스 등 글로벌 운용사와 2조~3조원대 조인트벤처(JV) 펀드를 설립해 아시아 주요 도시의 A급 오피스, 북미 핵심 입지 재개발 사업 투자에 나선 것도 대표적인 사례다. 국민연금은 BC파트너스 지분 인수를 시작으로 부동산, 인프라 등 다른 자산군 운용사로 투자 대상을 확대할 것으로 예상된다.

황정환/차준호/유창재 기자 jung@hankyung.com