부국·KTB·NH·IBK 등 사모 ABCP의 주역들…지분증권마저 유동화

최근 발행이 급증하고 있는 사모 자산유동화채권(ABS)의 공장은 어디일까. 다름 아니라 금융당국의 ABCP 공시 강화 조치로 먹거리를 잃었던 중소형 증권사들이 주역이었다.

ABCP 시장에서 한가락 하던 중소형 증권사인 부국증권, KTB투자증권, NH투자증권, IBK투자증권, SK증권 등은 ABCP 영업에 막대한 타격을 받자 ABS로 형식만 바꿔 재기를 꿈꾸고 있다. 사모 ABS는 상법의 적용을 받는 채권으로 자산유동화법이나 기업어음 규제의 통제권에서 벗어나 있다. 과거 ABCP가 야기했던 각종 부작용을 고스란히 재현할 수 있다는 우려가 나오고 있는 이유다.

◇ 부국증권, 대형 사모 ABS 시초..확산 주도

현재 상법상 유동화회사가 발행한 ABS 규모는 8891억 원(20억 원 이하 소액 발행 제외)을 나타내고 있다. 2012년 4월 개정 상법 시행으로 주식회사의 사채 발행 한도가 사라진 이후 약 1년 4개월 동안 나타난 물량이다. 지난 2월 기업어음 규제 시행을 예고한 이후에만 5000억 원 이상의 사모 ABS가 쏟아졌다. 사모 ABS가 자산유동화기업어음(ABCP)의 대체재라는 점을 방증하는 대목.

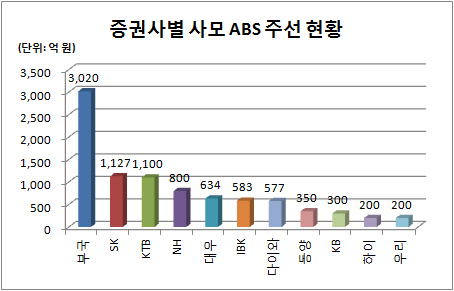

사모 ABS 전체 물량 중 90% 이상은 자산 규모 5조 원 대 이하의 중소형 증권사가 주관한 물량이다. 부국증권, KTB투자증권, NH투자증권, IBK투자증권 등 ABCP 영업에 강점을 보였던 4개 증권사가 전체 61%인 5000억 원 이상의 물량을 주선했다.

부국증권은 대규모 사모 ABS 발행을 최초로 시도하고 지금까지 확산을 주도하고 있다. 총 4개 SPC를 통해 6차례에 걸쳐 3020억 원에 달하는 상법상 ABS를 발행했다.

부국증권은 개정 상법이 시행된 지 한달만인 지난해 5월23일 에스에프밸류파이오니아(SPC)를 통해 만기 2년3개월물 600억 원 어치의 사모 ABS를 찍었다. 기초자산은 대우건설과 동부건설이 시공사로 참여한 김포시 풍무2지구 도시개발사업과 관련한 PF-loan이었다. 에스에프밸류파이오니아의 자본금은 단 100원이었다. 사채 발행액을 자기자본의 4배로 제한했던 과거 상법의 적용을 받았다면 ABS 발행 자체가 불가능한 규모다.

지난해 8월에는 가이아디벡스제오차를 통해 ABS 200억 원 어치를 찍었다. 기초자산은 또 다른 SPC인 가이아디벡스제삼차에 실행한 대출채권이다. 사모 ABS의 경우 증권신고서 제출 의무가 없어 연말 주식회사에 대한 감사보고서를 통해서만 어느 정도 정보를 알 수 있다.

하지만 기초자산 제공자인 가이아디벡스제삼차의 사업이나 대출 목적 등은 더 이상 추적이 불가능했다. 감사보고서 상 제공 정보가 형식적인 데 그친 탓이다. 실질은 유동화회사지만 표면적으로 주식회사 형태를 띠고 있어 유동화와 관련한 내용이 많지 않았다. 사모 ABS의 정보투명성 결여를 단적으로 드러내는 사례라고 할 수 있다.

지난 해 마지막 사모 ABS를 만들어 낸 곳도 부국증권이다. 지난해 12월28일 플러스원제일차를 통해 220억 원 어치의 상법상 ABS를 발행했다. 기초자산은 동아원이 보유하고 있는 한국제분 상환우선주 22만 주로 파악된다. 동아원은 사모 ABS 원리금에 대한 연대보증을 체결했다. 외감기업으로서 설립 이후 1년이 지날 때까지는 감사보고서 제출 의무가 없어 최소한의 정보조차 알기 어렵다.

부국증권은 올해 들어 상법상 ABS 발행에 더욱 적극적으로 나섰다. 지난 3월29일 앨로이에이앤지제일차를 통해 세 차례에 걸쳐 총 2000억 원 어치의 사모 ABS를 찍었다. 지금까지 단일 SPC가 발행한 물량 중 규모가 가장 크다.

기초자산은 동부인베스트먼트, 동부CNI, 동부스탁인베스트먼트의 주식담보대출 3100억 중 일부인 것으로 알려졌다. 담보자산은 동부메탈, 동부화재해상보험, 동부생명보험 등 동부그룹 주식이 사용됐다. 앨로이앤지제일차가 발행한 사모 ABS는 앨로이앤지제이차와 앨로이앤지제삼차를 통해 재차 유동화됐다. 앨로이앤지제이차가 발행한 300억 원 어치의 사모 ABS는 KB투자증권이 주관을 맡았다. 앨로이앤지제삼차가 발행한 ABCP 210억 원은 부국증권이 다시 주관사로 참여했다.

부국증권은 과거부터 ABCP 인수와 매입약정 업무에 주력해 왔다. 주식이나 채권 영업에서의 부진을 ABCP 수수료 수입으로 만회해 왔다. 기업어음 규제로 ABCP 영업이 불가피해지자 사모 ABS로 눈을 돌린 것으로 풀이된다.

◇ KTB·NH·IBK, 규제차익 목적 유동화 재현할까

수년 간 ABCP 시장의 팽창과 변화를 이끈 KTB투자증권과 NH투자증권도 사모 ABS 발행시장에 뛰어들었다. 규제차익 추구에 늘 선봉을 맞는 증권사들이다.

KTB투자증권은 지난달 26일 에스디라이프제일차(300억 원), 에스디오션제일차(400억 원), 웨스트배이사이드제일차(300억 원)를 통해 총 1000억 원 어치의 사모 ABS를 발행했다. 같은 날 3개 SPC를 동원해 유동화에 나선다는 것은 준비된 플레이어가 아니면 쉽지 않은 일이다. 그간 ABCP 시장에서 쌓은 노하우가 엿보인다. 에스디오션제일차는 이달 14일에도 2회차 사모 ABS 100억 원 어치를 추가 발행했다.

NH투자증권은 엘투이천십삼제일차를 통해 800억 원 어치의 사모 ABS를 찍었다. 엘투이천십삼제일차는 G&A사모투자전문회사가 이트레이드증권에 출자한 지분 26.15%를 기초자산으로 유동화에 나섰다. 사모 ABS를 포함해 ABCP 306억 원, ABSTB 200억 원 등 총 1306억 원을 조달했다. ABCP와 ABSTB의 주관은 다이와증권이 맡았다. NH투자증권은 한화투자증권과 함께 ABCP와 ABSTB를 총액인수하기도 했다.

IBK투자증권은 지난해부터 채권인수 부문의 약점을 만회하기 위해 ABCP 영업을 활발하게 펼쳐왔다. 신용파생상품 연계 유동화에는 KTB투자증권, NH투자증권과 함께 3인방이라 할 만 했다.

KTB투자증권은 지난해 6월 포트폴리오케이제일차를 통해 600억 원을 유동화하며 사모 ABS 시장에 참여했다. 기초자산은 현대카드 457회차 채권 580억 원 어치와 신용디폴트스왑(CDS)이 쓰였다. 국내 최초의 신용파생 연계 ABS의 탄생이 이들의 손에서 이뤄졌다. 상법상 사모 ABS 허용 두 달만에 대표적인 규제회피 상품이 등장한 것.

ABCP 할인 영업에 강점을 가진 SK증권도 1127억 원의 사모 ABS를 찍어 부국증권 다음으로 발행량이 많았다. 지난해 7월 에스오산을 통해 대림산업을 실질차주로 한 700억 원 어치의 PF-ABS를 사모로 발행했다. 나머지는 플레인스워커 시리즈를 통해 SK텔레콤 단말기할부채권을 유동화한 물량이었다. 앞으로 상법상 SPC를 통한 통신사 단말기할부채권 기초 ABS의 확산 여부에 관심이 모아진다.

◇ 11개 증권사 사모 ABS 주관 참여

대형사 중에는 대우증권, 우리투자증권, 동양증권이 수백억 원대의 사모 ABS를 발행했다. 대우증권 역시 지난해 9월 플레인스워커제오차를 통해 SK텔레콤 단말기할부채권을 유동화해 236억 원 어치의 ABS를 찍었다. 대우증권은 올해 6월과 7월에도 블랙플래티넘제이차 100억 원, 합정센세이션 300억 원 등을 유동화했다.

동양증권은 지난해 12월 티와이솔루션제일차를 통해 350억 원 어치의 사모 ABS를 발행했다. 기초자산은 두산인프라코어의 운영자금 대출이었다. 우리투자증권은 지난 5월13일 에너지허브제일차를 통해 200억 원 어치의 사모 ABS를 찍었다.

외국계 증권사 중 ABCP 시장에 모습을 비췄던 다이와증권도 눈에 띤다. 다이와증권은 지난해 7월 눈스퀘어제일차를 통해 577억 원 어치의 사모 ABS를 발행했다. 기초자산은 특정금전신탁 수익권과 스왑계약이었다. 한국신용평가와 NICE신용평가로부터 AA+(sf) 등급을 받았지만 공시되지 않았다. 구체적인 유동화 구조를 파악하기 어렵다.

하이투자증권은 6월 에스엔에스제일차를 통해 600억 원 어치의 사모 ABS를 찍었다. 지금까지 사모 ABS 주관에 나선 증권사는 11개사를 나타내고 있다

'■ 기업구조조정.자산유동화.' 카테고리의 다른 글

| 'AAA' 초우량 돌아오니.. A급이하 부작용도 커졌다 (0) | 2013.09.09 |

|---|---|

| 지분증권' 영구채, 자산유동화 적정한가 (0) | 2013.09.05 |

| 상반기 자산유동화증권 26.8억..'집계 이래 최대' 2013-07-18 (0) | 2013.08.28 |

| 홈플러스, 점포 4곳 매각…"6천억원 자산유동화"2013/08/12 (0) | 2013.08.28 |

| 대성산업 “디큐브시티 자산유동화 통한 자산매각 추진중2013-08-14 (0) | 2013.08.28 |